こんばんは、まっくです。

今回は、私が現時点、どのような資産運用しているかを公開したいと思います。

資産を見える化するには、『マネーフォワードME』を使おう!

私が資産の把握に使っているのは、『マネーフォワードME』という家計簿アプリです。

2016年に初めて使って、すごい衝撃を受けたのを覚えています。

以来、ずっとこのアプリを愛用しています。

証券会社やネット銀行、電子マネー、各種ポイントなどの残高が、すべてオンラインで紐づけされて、残高が一目でわかるという優れもの。

クレジットカードの使用料や住宅ローンの負債分も計算してくれます!

無料でも使えますが、10件までしか紐づけできないので、私は有料版(月額500円)を使っています。

月500円は痛いですが、お金好きには見ているだけでも楽しいアプリです。

キャッシュレス決済をすれば自動で計算してくれるので、このアプリを使っていると、現金ではなく、キャッシュレス決済を使いたくなります。

現金だといちいち手打ちで入力しなければいけないので、めんどくさいです。

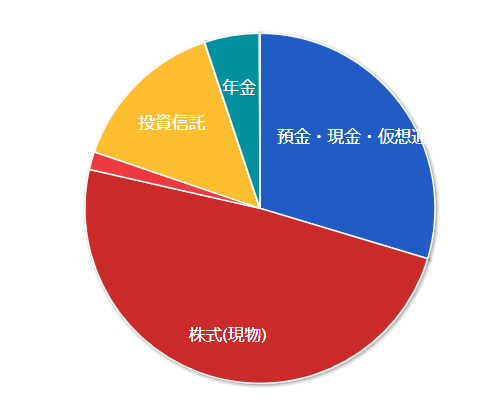

2020年5月時点のポートフォリオ

マネーフォワードMEから抜粋してきた資産内訳の割合が以下になります。

- 預金・現金 ⇒ 30%

- 株式(日本・米国)⇒ 50%

- 投資信託 ⇒ 15%

- 年金(企業型DC)⇒ 5%

企業型DCも元本保証ではない商品を選んでいるため、約70%の資産を投資に回しています。

※株式は現物取引のみ。信用取引はしていません。

投資の割合は?

どれくらい現金を持っておけばよいか?どれくらい投資に回すべきか?

投資に関連するサイトなどで、私がよく見かけるのは、

という式です。

最近では長生きするので、110-年齢(%)と書いてあるのも見たことがあります。

例えば30歳なら、100-30=70%

確かにこれくらいかなあとは思いますが、結局総額いくら持っているか、家庭の状況によっても様々でしょうね。

独身で、たいしてお金に使い道がないなら、3か月分くらいの生活資金を現金(貯金)で持っておいて、あとはフルで投資しても良いんじゃないかと思います。

別に株を買っていても、いざとなれば現金化できるわけだし、銀行に預けておくのがもったいない!

自分で考えて選択して、社会にお金を回す。そういう意識をもって取り組んでいます。

これからの世界経済を考えると、とても一本調子で上がるようには見えません。

しばらくはこれくらいの割合を保ちつつ、資産運用していきたいと思います。